2014年12月第2周(12月6-12日总第50周),中国养殖市场仍旧处于弱势,畜禽产品需求恢复低于预期,价格走势整体偏弱。其中,生猪市场虽然存栏持续下降,且南方腌制腊肉和灌香肠工作已经开启,但屠宰企业前期肉品库存量依然较大目前收储数量有限,而养殖户处于惜售之中;蛋禽市场上,随着寒潮来袭,蛋鸡个体蛋鸡产蛋率下降,给鸡蛋价格带来支撑,蛋价以高位偏弱态势运行为主;肉禽市场上,经过连续价格回调和现阶段出栏减少利好,肉鸡和肉鸡苗价格双双止跌回升,但屠宰场鸡肉产品走货依然缓慢,屠宰企业经营压力大,短期内肉鸡价格反弹高度有限,整体或仍将维持低位震荡;水产养殖由北向南淡季特征更加明显,牛羊肉进去冬季消费高峰期。

在饲料原料市场上,玉米周度均价略有上调,新季玉米上市带来的冲击已逐渐减弱,同时临储政策公布带来的利好,玉米收购价格进入调整阶段,周内行情止跌且略有上调;小麦、麸皮因受玉米长时间持续下跌拖累,两者本周继续偏弱下调,后期随着玉米止跌回升,两者也将有望逐步止跌转稳;豆粕方面,本周美豆期价震荡上调,市场寄希望于美农业部报告下调大豆库存及出口需求,前两天期价持续走强,但周三晚美报告上调南美及全球大豆产量,此利空消息盖过了美豆库存偏低,期价下调为主,国内豆粕现货跟盘调整,上半周上涨,下半周回落,整体偏弱整理;菜棉粕市场,因目前处于国内消费淡季,豆粕短线的偏强对两者未产生利多,两者行情均继续偏弱下调;鱼粉方面,秘鲁厂商在可售库存偏低及渔资源短缺的前提下,报价坚挺,国内现货库存下降,市场交投清淡,部分贸易商持货惜售,行情延续略强走势;氨基酸市场上,赖氨酸市场行情继续趋弱,报价缓慢下滑,出货状况不佳。蛋氨酸市场报价不断下滑,出货清淡,贸易商出货积极,终端市场观望情绪,购买量很少。

一,养殖市场发展状况:

1,市场总体概况:

第50周,中国生猪市场延续弱势,虽然存栏继续下降,且随着气温下降,南方腊肉腌制及灌香肠工作已经启动,但生猪市场行情依旧弱势,并且仍略有下调。而养殖户对后市寄予厚望,惜售心态浓厚。屠宰企业方面,由于前期低价生猪收购较多,且出货持续较缓慢,目前肉品库存仍旧较大,因此收购生猪积极性不高。北方因局部地区猪病,屠宰企业压价收购现象略显突出。

蛋禽市场上,本周禽蛋供应总体企稳,蛋价继续高位调整;周内大多数地区天气转好,运输恢复正常,销区鸡蛋供应量加大,蛋价高位略有回调整理;而受国内生猪及肉禽市场行情延续弱势的影响,鸡蛋市场难以大幅度上涨。

肉禽市场上,在经历此前的连续下跌后,周内肉鸡行情止跌反弹。而现阶段出栏量减少,也是支持肉鸡价格上涨的原因所在。由于近期南方部分省份再现人感染H7N9事件,对需求及活禽交易已经产生了一定不利影响;而肉鸭因目前终端需求仍不佳,周内价格延续跌势。鸡苗方面,由于近期苗价持续随肉鸡价格下跌,且赶在春节前出栏的最后补栏时间已经到来,刺激养殖户补栏积极性,周内鸡苗价格积极走高。

水产养殖市场上,随着寒潮的来袭,全国气温加速下降,全国水产养殖业淡季更加明显,水产品出塘量高,价格继续偏弱下调。

反刍养殖市场上,随着寒冷冬季的来临,肉牛肉羊消费高峰来临,市场零售价格上涨趋势略显;奶牛养殖方面,北方奶牛养殖市场已经进入冬季生产淡季,华南等周边的南方地区处于秋季生产旺季后期。

2,市场价格动态:

生猪价格方面,第50周出栏商品大猪价格环比下跌,其中出栏外三元大猪周度均价14.05元/公斤,环比下跌0.40%,同比下跌12.85%;出栏内三元大猪周度均价13.67元/公斤,环比下跌0.08%,同比下跌12.74%;出栏土杂大猪周度均价13.30元/公斤,环比下跌0.77%,同比下跌13.31%。外三元、内三元及土杂猪周度加权均价13.84元/公斤,环比下跌0.33%,同比下跌12.86%;仔猪周度均价20.64元/公斤,环比下跌0.67%,同比下跌20.71%。

家禽产品市场上,第50周全国商品鸡蛋周度均价9.35元/公斤,环比下跌0.85%,同比上涨22.92%;淘汰蛋鸡周度均价11.37元/公斤,环比下跌0.12%,同比上涨39.75%。出栏快型肉毛鸡出场周度批发均价7.81元/公斤,环比上涨0.95%,同比下跌8.98%;快型肉鸡苗出场周度均价1.31元/羽,环比上涨0.35%,同比上涨35.88%;快型肉毛鸭出场批发周度均价6.79元/公斤,环比下跌5.21%,同比下跌14.81%;快型肉鸭苗出场批发周度均价1.78元/羽,环比下跌22.39%,同比下跌3.75%;肉种蛋周度均价0.78元/枚,环比下跌32.10%,同比上涨30.00%。

图表一:2014年12月第2周(总第50周)养殖市场产品价格统计表(单位:元/公斤 元/羽 元/枚):

|

2014年12月第2周(总第50周)养殖市场价格统计表 |

||||||||

|

|

48周 |

49周 |

50周 |

上年同期 |

周度环比 |

周度同比 |

单位 |

|

|

商品猪 |

外三元 |

14.17 |

14.10 |

14.05 |

16.12 |

-0.40% |

-12.85% |

元/公斤 |

|

内三元 |

13.75 |

13.68 |

13.67 |

15.66 |

-0.08% |

-12.74% |

元/公斤 |

|

|

土杂猪 |

13.46 |

13.40 |

13.30 |

15.34 |

-0.77% |

-13.31% |

元/公斤 |

|

|

综合均价 |

13.95 |

13.88 |

13.84 |

15.88 |

-0.33% |

-12.86% |

元/公斤 |

|

|

仔 猪 |

21.37 |

20.78 |

20.64 |

26.03 |

-0.67% |

-20.71% |

元/公斤 |

|

|

鸡 蛋 淘汰蛋毛鸡 |

鸡 蛋 |

9.47 |

9.44 |

9.35 |

7.61 |

-0.85% |

22.92% |

元/公斤 |

|

淘汰蛋毛鸡 |

11.47 |

11.39 |

11.37 |

8.14 |

-0.12% |

39.75% |

元/公斤 |

|

|

快型肉禽 |

快型肉毛鸡 |

7.97 |

7.73 |

7.81 |

8.58 |

0.95% |

-8.98% |

元/公斤 |

|

快型肉鸡苗 |

1.21 |

1.31 |

1.31 |

0.97 |

0.35% |

35.88% |

元/羽 |

|

|

快型肉毛鸭 |

7.39 |

7.16 |

6.79 |

7.97 |

-5.21% |

-14.81% |

元/公斤 |

|

|

快型肉鸭苗 |

2.96 |

2.29 |

1.78 |

1.85 |

-22.39% |

-3.75% |

元/羽 |

|

|

肉 种 蛋 |

1.20 |

1.15 |

0.78 |

0.60 |

-32.10% |

30.00% |

元/枚 |

|

备注:数据来源于慧通农牧信息资讯初统数据。

二,饲料原料市场状况:

在饲料原料市场上,玉米周度均价略有上调,新季玉米上市带来的冲击已逐渐减弱,同时临储政策公布带来的利好,玉米收购价格进入调整阶段,周内行情止跌且略有上调;小麦、麸皮因受玉米长时间持续下跌拖累,两者本周继续偏弱下调,后期随着玉米止跌回升,两者也将有望逐步止跌转稳;豆粕方面,本周美豆期价震荡上调,市场寄希望于美农业部报告下调大豆库存及出口需求,前两天期价持续走强,但周三晚美报告上调南美及全球大豆产量,此利空消息盖过了美豆库存偏低,期价下调为主,国内豆粕现货跟盘调整,上半周上涨,下半周回落,整体偏弱整理;菜棉粕市场,因目前处于国内消费淡季,豆粕短线的偏强对两者未产生利多,两者行情均继续偏弱下调;鱼粉方面,秘鲁厂商在可售库存偏低及渔资源短缺的前提下,报价坚挺,国内现货库存下降,市场交投清淡,部分贸易商持货惜售,行情延续略强走势;氨基酸市场上,赖氨酸市场行情继续趋弱,报价缓慢下滑,出货状况不佳。蛋氨酸市场报价不断下滑,出货清淡,贸易商出货积极,终端市场观望情绪,购买量很少。

图表一:2014年12月第2周(总第50周)中国主要饲料原料/添加剂周度均价统计表(单位元/吨):

|

2014年12月第2周(总第50周)主要饲料原料/添加剂价格统计表 |

||||||||

|

分 类 |

48周 |

49周 |

50周 |

上年同期 |

周度环比 |

周度同比 |

单位 |

|

|

能量类 |

玉米 |

2301.53 |

2297.83 |

2302.01 |

2283.89 |

0.18% |

0.79% |

元/吨 |

|

小麦 |

2567.54 |

2567.14 |

2573.09 |

2603.74 |

0.23% |

-1.18% |

元/吨 |

|

|

麸皮 |

1911.53 |

1887.96 |

1859.13 |

1895.31 |

-1.53% |

-1.91% |

元/吨 |

|

|

蛋白类 |

豆粕 |

3392.92 |

3334.92 |

3334.35 |

4142.00 |

-0.02% |

-19.50% |

元/吨 |

|

菜粕 |

2357.01 |

2343.61 |

2338.57 |

2846.29 |

-0.21% |

-17.84% |

元/吨 |

|

|

棉粕 |

2423.35 |

2412.80 |

2407.64 |

3061.92 |

-0.21% |

-21.37% |

元/吨 |

|

|

鱼粉 |

14400.00 |

14400.00 |

14400.00 |

9035.56 |

0.00% |

59.37% |

元/吨 |

|

|

添加剂类 |

98.5%赖氨酸 |

9704.17 |

9574.61 |

9504.89 |

8702.16 |

-0.73% |

9.22% |

元/吨 |

|

70%赖氨酸 |

6750.44 |

6675.29 |

6664.57 |

4939.03 |

-0.16% |

34.94% |

元/吨 |

|

|

65%赖氨酸 |

6419.55 |

6342.47 |

6346.78 |

4672.41 |

0.07% |

35.84% |

元/吨 |

|

|

固体蛋氨酸 |

86547.37 |

73534.92 |

56217.88 |

28073.85 |

-23.55% |

100.25% |

元/吨 |

|

|

液体蛋氨酸 |

67146.58 |

57074.75 |

47914.95 |

20784.02 |

-16.05% |

130.54% |

元/吨 |

|

|

苏氨酸 |

27981.55 |

26969.83 |

26137.76 |

10660.20 |

-3.09% |

145.19% |

元/吨 |

|

|

磷酸氢钙 |

1951.92 |

1953.57 |

1961.11 |

2123.83 |

0.39% |

-7.66% |

元/吨 |

|

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产区/主销区出库均价为主。

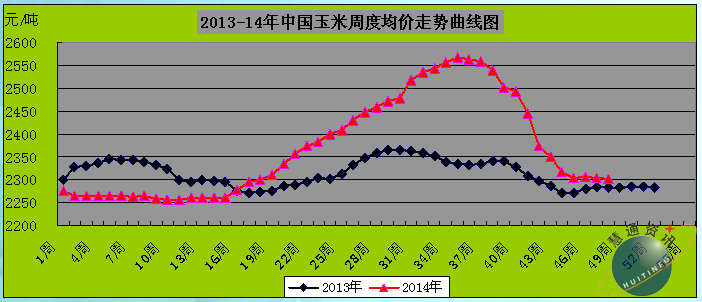

图表二:2013-14年中国玉米周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产区出库价格为主。

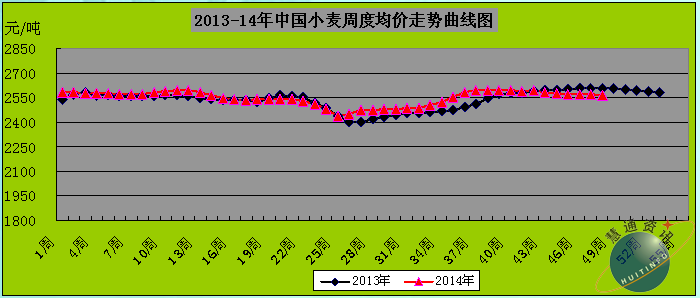

图表三:2013-14年中国小麦周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产区出库价格为主。

图表四:2013-14年中国麸皮周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产区出厂/库价格为主。

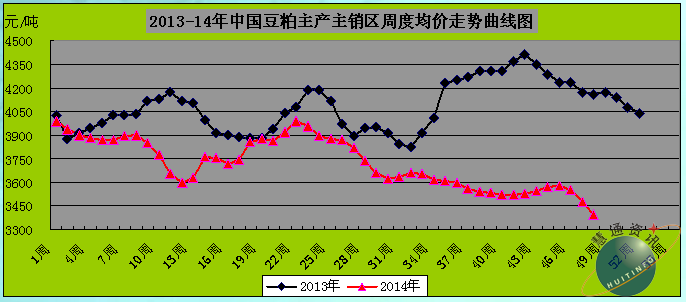

图表五:2013-14年中国豆粕周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产区出厂/库价格为主。

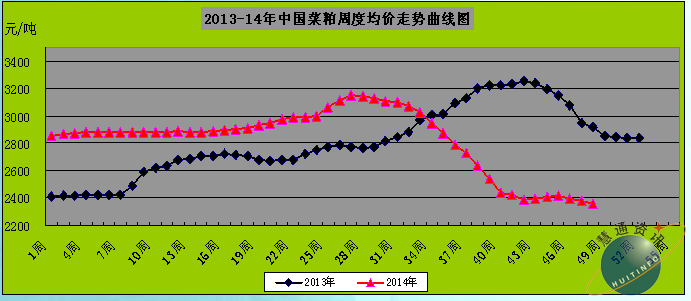

图表六:2013-14年中国菜粕周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产区主销区出厂/库价格为主。

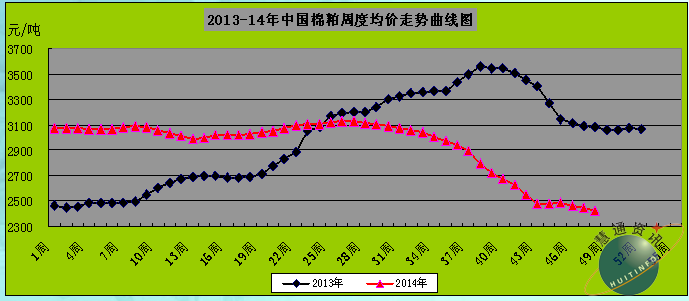

图表七:2013-14年中国棉粕周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产区主销区出厂/库价格为主。

图表八:2013-14年中国进口直火鱼粉周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以沿海港口出库价格为主。

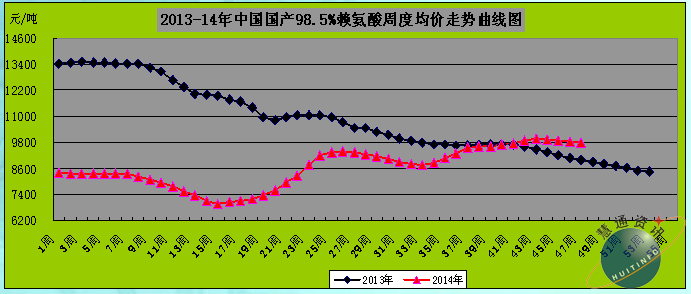

图表九:2013-14年中国国产98.5%赖氨酸周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产主销区出库价格为主。

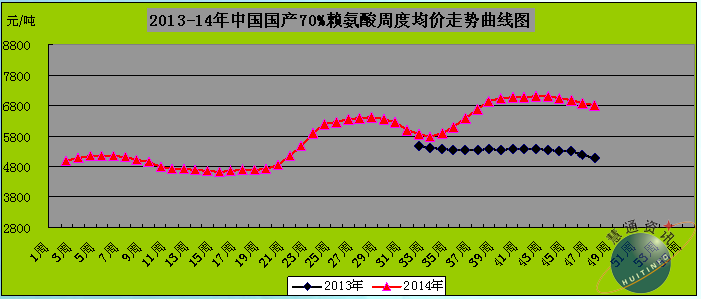

图表十:2013-14年中国国产70%赖氨酸周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产主销区出库价格为主。

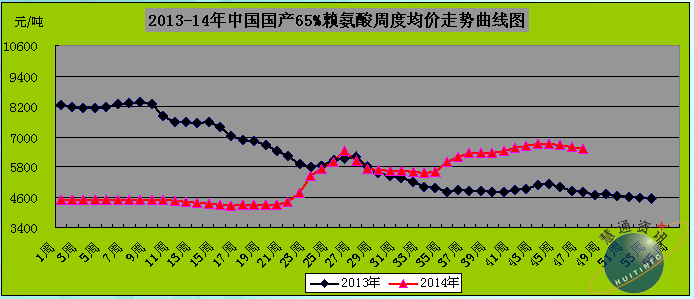

图表十一:2013-14年中国国产65%赖氨酸周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产主销区出库价格为主。

图表十二:2013-14年中国固体蛋氨酸周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产主销区出库价格为主。

图表十三:2013-14年中国液体蛋氨酸周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产主销区出库价格为主。

图表十四:2013-14年中国苏氨酸周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产主销区出库价格为主。

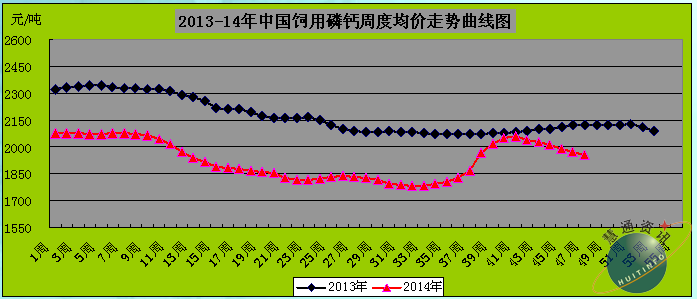

图表十五:2013-14年中国饲用磷酸氢钙周度均价走势曲线图(单位元/吨):

备注:1,数据来源于慧通农牧信息资讯初统数据;

2,价格以主产主销区出库价格为主。

三,行业新闻:

1,华英农业12月11日午间公告,公司拟收购养殖场共计 101 户,拟收购养殖场总面积共计约2,442,564 ㎡,拟收购养殖场的养殖能力共计约 3,256 万只,拟收购金额共计约 20,091 万元。公司称本次收购农户养殖场完成后,将更有利于加强公司养殖场的统一管理及整合资源配置,促进公司的长远战略发展。

2,12月8日晚间,牧原股份发布的11月份销售简报显示,公司11月销售生猪17.2万头,销售收入2.76亿元。11月公司商品猪销售均价为13.62元/公斤,环比下降1.3%。今年1~11月,牧原股份共计销售生猪160.25万头。值得关注的是,截至11月底,公司已经提前完成2014年销量目。

3,美国动物健康和营养公司诺伟司国际股份有限公司(Novus International Inc.)于12月9日宣布扩大其在美国墨西哥湾海岸地区的艾丽美(ALIMET)饲料添加剂的产能。诺伟司公司表示,由于全球的需求预计超越其产能提高的速度,新的蛋氨酸产能需求为大势所趋。计划增加的产能建立在诺伟司当前艾丽美蛋氨酸年产量32万吨的基础之上。

4,大华农周三午间公告称,公司申报的紫锥菊根、紫锥菊根末通过国家农业部审查,批准为二类新兽药,并于近日取得农业部核发的《新兽药注册证书》。大华农称,上述新兽药证书的取得是公司近年来持续重视创新、加大研发投入的成果,进一步体现公司的研发能力和创新能。

5,11月26日-27日,由农业部兽医局委派的GMP验收专家组对肇庆大华农禽流感灭活疫苗生产线进行GMP复验收。通过现场检查、文件查阅及人员考核,综合评定推荐此次参加复验的生产线为GMP合格生产线。

四,后期市场预测:

1,养殖市场:

生猪市场上,受目前屠宰企业库存充足,以及冷冻肉部分投放市场、屠宰企业压价收储、需求市场回暖缓慢等综合

因素影响,国内生猪价格持续走跌。预计12月中下旬开始南方地区将逐步进入腊肉制品腌制高峰期,对局部地区的生猪价格将产生一定的影响。但我们需要提及的是,从近2年的生猪价格走向看,供需基本面当然是决定价格走向的基本因素,但屠宰行业的集中度越来越高,屠宰企业对市场价格的决策已经越来越明显的左右着价格行情的变化趋势。后期的生猪价格,如果屠宰企业继续压价收购,则养殖户的日子将更加艰难,后期猪价上涨将充满更多变数。

蛋禽市场上,后期随着全国气温将再度下降,蛋禽个体产蛋率将再度下降,鸡蛋供应环比呈下降趋势,这将为蛋价提供支撑,预计后期全国鸡蛋价格将总体呈高位窄幅震荡格局。

肉禽市场上,尽管本周肉鸡价格止跌回升,但国内生猪价格上涨预期迟迟未得到实现,并且人感染H7N9事件仍在发生,肉鸡市场需求及价格都将难以持续乐观;而阶段鸡苗补栏后将陷入低谷,苗价也将再度回落调整。

2,原料市场:

玉米方面,在临储政策出台初期,因其实际吸纳粮源规模尚不可知,政策对市场的影响更多体现在心理层面,临储价格对东北产区的“托底”作用将有所显现。在临储收购的支撑下,产区玉米价格的底部基本已经奠定,不过预计后期上涨的空间并不大,现货市场定价将围绕东北临储收购成本窄幅波动。而东北、华北产地价格形成倒挂之前,华北市场价格在供应压力下仍有下行空间。值得注意的是,本年度部分产区玉米较为突出的霉变问题,在后期将可能加剧行情分化,优质玉米或有机会出现较强劲的涨势。

豆粕方面,短线美豆市场仍有阶段反弹机会,因出口强劲,下周美国油籽加工协会将公布月度大豆压榨量,预计创纪录,将扶持美豆继续偏强,不过中长线因美豆产量创纪录,且南美天气良好,产量也预期创纪录,因此仍旧偏空为主。而国内豆粕市场上,12月份国内大豆到港量预计在750万吨左右,且多数船期在中下旬到港,随着油厂及港口大豆库存增加,开机率回升,将令豆粕供应压力增大,但是国内养殖市场持续弱势,压榨商的利润持续萎缩,打压豆粕价格,豆粕价格下滑威胁中国对2月船期的美国大豆的需求,因压榨利润在9月初来大多较为乐观后,目前已开始转为悲观。因此,预计国内豆粕现货后市仍可能重新面临趋弱风险。

菜棉粕市场方面,在后市豆粕仍旧看弱及终端市场需求淡季压力下,两者行情继续呈偏弱调整走势。

氨基酸市场方面,赖氨厂家虽然挺价,但市场出货缓慢,且厂家现期多要回款,有出货需求;而贸易商亦是出不了货,以消耗库才能为主,市场也不做库存。赖氨酸市场供需博弈,且市场供应量较多,若厂家降价销售,赖氨酸将大幅下跌,若厂家仍挺价,预计市场仍是缓慢下跌之势。后期市场多关注厂家动向及饲料厂备货情况;后期的蛋氨酸供应量较多,市场利空。周内市场多在45元/公斤之间徘徊,主要是受厂家提价保价及贸易商成本支撑,而住友蛋氨酸的到货将进一步拉低蛋氨酸的价格,下周将有可能跌破40元/公斤。后期关注厂家生产情况及市场需求量。

文章来源:慧通农牧信息资讯﹠养殖及饲料研究部,欢迎交流垂询!15884554285 13817928445.信息咨询:028-65162618-808, QQ:392806036 方世俊。本报告属于慧通农牧资讯《中国养殖及饲料市场月度分析报告》的配套报告,在每周结束之后的第二周周一完稿提交,法定节假日顺延。

如果您有更好的建议,或者您更想掌握而报告中缺失的内容,烦请抽出您宝贵的时间反馈给我们,我们将尽力改进我们的工作,非常感谢您。

备注:慧通农牧信息资讯主要产品:

1,《中国养殖及饲料市场月度分析报告》:

养殖及饲料月报在每月结束之后的次月10日前完稿提交,一年12期, 可以根据客户对内容及数据的特殊要求调整内容和数据。

与《中国养殖及饲料市场月度分析报告》配套的周度报告,在每周结束之后的下周周一提交,每月4-5期。周度报告为月报的配套报告,订阅月报的客户,不再另外计费。

2,慧通农牧信息资讯农牧业深度系统数据:

1)畜禽产品价格/数量/养殖效益数据(历史/及时数据):

生猪/鸡蛋/淘汰蛋毛鸡/肉毛鸡/肉鸡苗/肉毛鸭/肉鸭苗/肉种蛋每日分省分品种价格数据;

生猪/能繁母猪/蛋禽/肉禽每月补栏/出栏存栏数量数据

生猪/蛋禽/肉禽/奶牛月度养殖效益数据。

2)饲料产量数据(历史/及时数据):

中国猪料/蛋禽料/肉禽料/水产料/反刍料/其他料产量按全浓预分别统计数据;

中国猪料/蛋禽料/肉禽料/水产料/反刍料/其他料产量按全浓预分省分别统计数据;

中国猪料/蛋禽料/肉禽料/水产料/反刍料/其他料产量按全浓预分地区分别统计数据;

3)饲料原料及添加剂价格/消耗量数据(历史/及时数据):

中国主要饲料原料及添加剂每日/每周/每月价格统计数据;

中国主要饲料原料及添加剂每月消耗量统计数据;

中国主要饲料原料及添加剂每月消耗量按品种(猪料/蛋禽料/肉禽料/水产料/反刍料/其他料)分别统计数据;

3,《中国养殖及饲料市场年度分析报告》:

养殖及饲料年报,在当年结束之后的次年3月份前提交,年报费用不包含在月报当中,订制月报的客户订制年报将享受价格优惠。

4,手机版农产品/饲料原料/添加剂/畜禽产品期现货价格信息:

每个工作日提供手机版饲料原料/添加剂/畜禽产品期货及现货价格信息,以及采购策略提示,包括但不限于下列内容:

1)农产品/饲料原料/添加剂期现货价格信息:

全国主要地区玉米/小麦/麸皮/稻谷/大米/大豆/豆油/豆粕/菜粕/采油/棉花/棉粕/棉油/DDGS/鱼粉/赖氨酸/蛋氨酸/苏氨酸/磷钙等共计30个品种;

2)畜禽产品期现货价格信息:

全国主要地区生猪/鸡蛋/淘汰蛋毛鸡/肉毛鸡/肉鸡苗/肉毛鸭/肉鸭苗/肉种蛋价格信息。